PIX, novo sistema de pagamentos, começa a operar nesta segunda-feira; entenda como vai funcionar

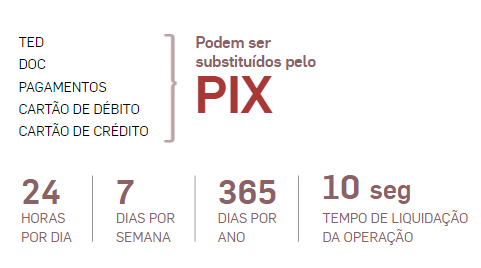

Operações serão feitas, principalmente, pelo celular, podendo substituir cartões, TED e DOC; sistema começa a funcionar nesta segunda-feira, 16 16/11/2020

O sistema bancário brasileiro começa a passar por uma transformação nesta segunda-feira, 16, com a chegada do Pix, o meio de pagamento instantâneo do Banco Central. Após 12 dias de operação restrita, na qual alguns clientes selecionados pelas instituições financeiras puderam testar o sistema, o Pix agora está disponível para todo mundo.

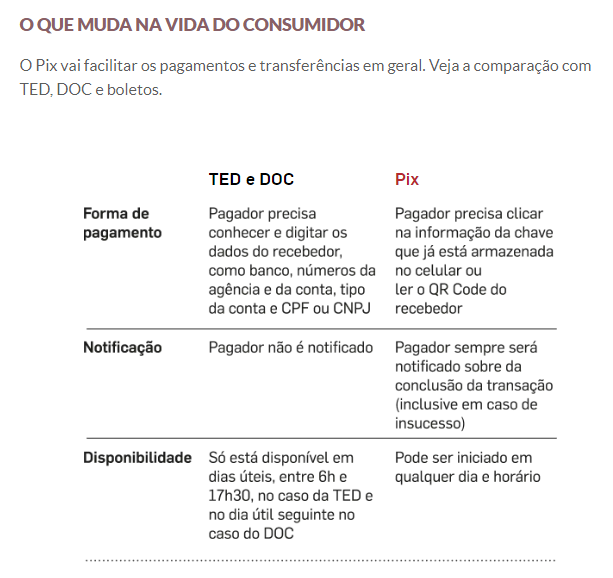

O novo sistema será mais rápido e prático que as transações feitas por DOC, TED ou boleto bancário e deve transformar o modo como o consumidor paga contas à vista, transfere valores e faz compras, dispensando o uso de cédulas e de cartões. Tudo será feito pelo smartphone.

Instituições financeiras e de pagamento com mais de 500 mil contas, que incluem os principais bancos do País,serão obrigadas a oferecer a opção a seus clientes - os sistemas hoje disponíveis, como o cheque e os pagamentos com cartões de débito, continuarão existindo.

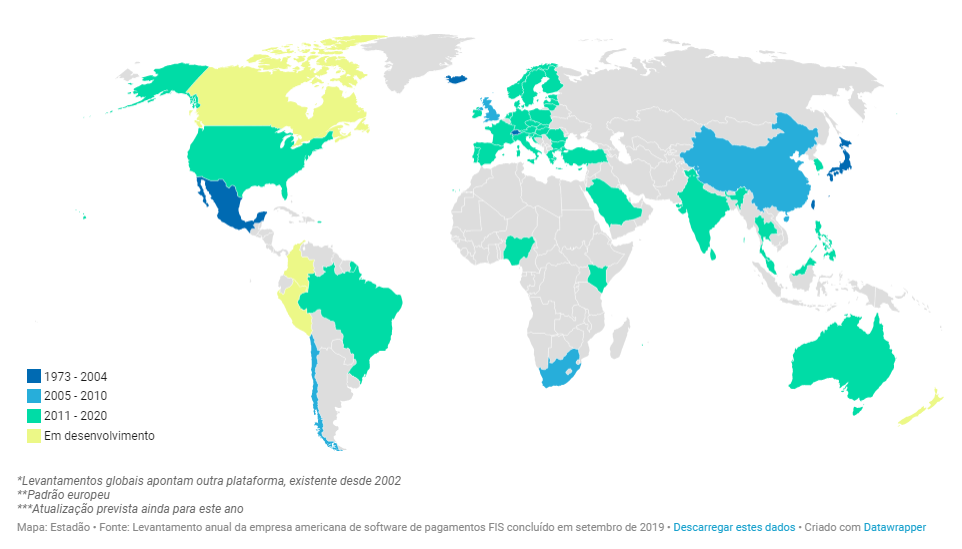

Modelos equivalentes já funcionam em outros 50 países, como China, Índia e Reino Unido.

PELO MUNDO

Países que usam sistemas de pagamento instantâneo divididos pelo período de adoção do modelo

Por aqui, a novidade obrigou instituições financeiras a investirem pesado em tecnologia e segurança e provocou uma corrida em busca de clientes.

O QUE É O PIX

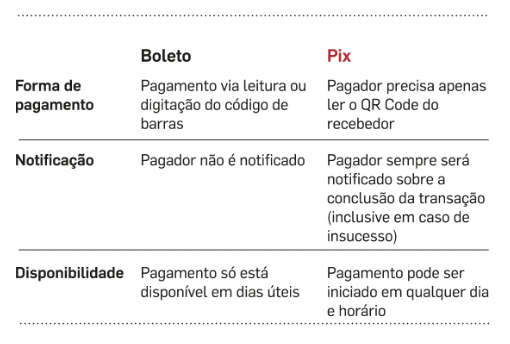

O Pix é um sistema de pagamentos instantâneos criado pelo Banco Central. É um meio de pagamento, assim como são os boletos, a TED, o DOC, as transferências entre contas e os cartões de pagamento (de débito ou de crédito). A diferença é que o novo sistema permite que a operação seja feita em qualquer horário e com mais rapidez.

A expectativa do Banco Central é que as operações sejam liquidadas em até 10 segundos. Isso significa que, quando um cliente pagar um restaurante durante a madrugada com o Pix, o dinheiro cairá quase instantaneamente na conta do estabelecimento

O Pix não é um aplicativo, mas um meio de pagamento que será oferecido pelos prestadores de serviço de pagamento, como bancos e fintechs, em seus diversos canais de acesso, principalmente o celular.

QUEM PODE USAR

Qualquer consumidor ou empresa que tenha conta corrente, conta poupança ou conta de pagamento pré-paga em instituição financeira ou de pagamento participante do Pix.

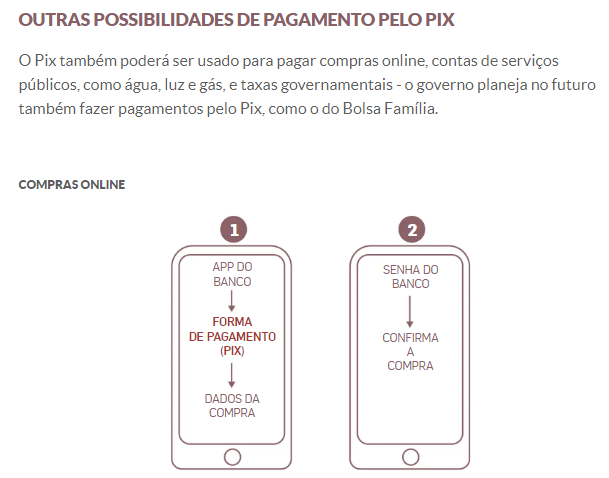

As transações podem ser feitas entre pessoas físicas, entre pessoas físicas e empresas, entre empresas e entre pessoas físicas e o poder público. O serviço poderá ser usado, por exemplo, para pagar por uma faxina em casa, pelas compras na feira, no e-commerce ou para quitar a conta de luz.

As operações serão concentradas no celular, mas também poderão ser feitas pelo internet banking (computador). Desde que seja um smartphone, não há requisitos técnicos para o modelo do celular, é preciso apenas ter conexão com a internet.

LIMITES

Os parâmetros de valores para transferências e pagamentos por meio do Pix precisarão ser os mesmos de produtos concorrentes. Se um banco estabelece limite de R$ 20 mil para a TED de um cliente, esse também será o limite para o Pix. Se um cliente tem teto de R$ 5 mil para compras com cartão de débito, esse valor será a referência para pagamentos por meio do Pix. Com isso, o Banco Central busca fomentar a concorrência entre os diferentes produtos e garantir que os bancos ofereçam o novo modelo.

CUSTO

Quem fizer pagamento ou transferência pelo Pix não terá nenhum custo. No caso de pagamentos, a lógica será semelhante à do uso do cartão de crédito ou débito: o cliente não paga nada para usar o plástico numa compra.

Nas transferências, o Pix terá uma vantagem em relação à TED e ao DOC - o custo das operações será pago pelo recebedor. Assim, quando o cliente pagar uma conta, o estabelecimento comercial poderá ter de arcar com a despesa pela transação. Isso porque a instituição financeira responsável pela transferência terá um gasto - de R$ 0,01 para cada dez transações.

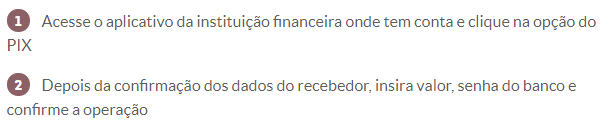

COMO FUNCIONA O PIX

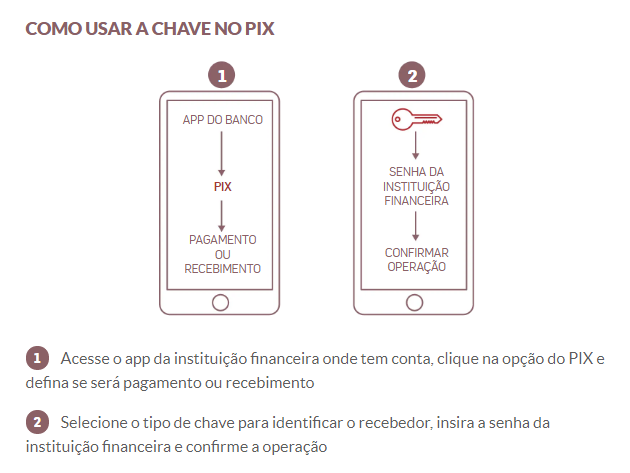

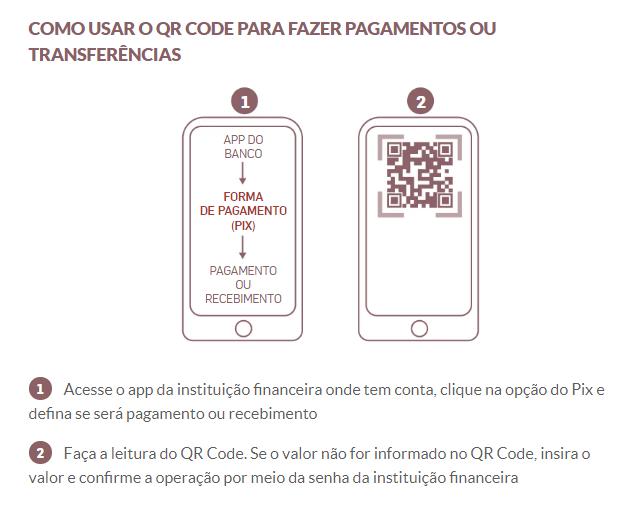

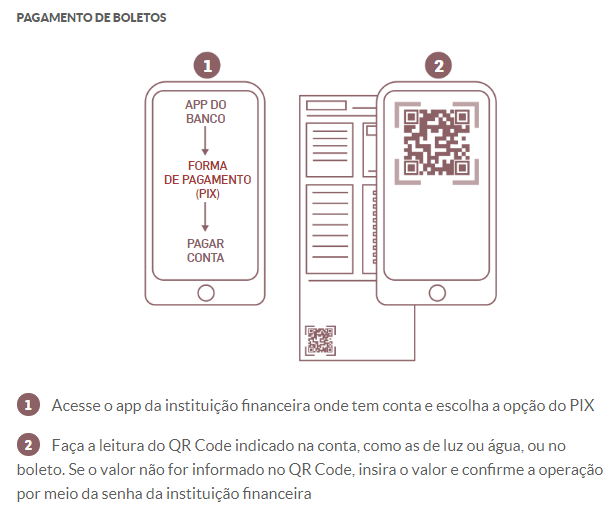

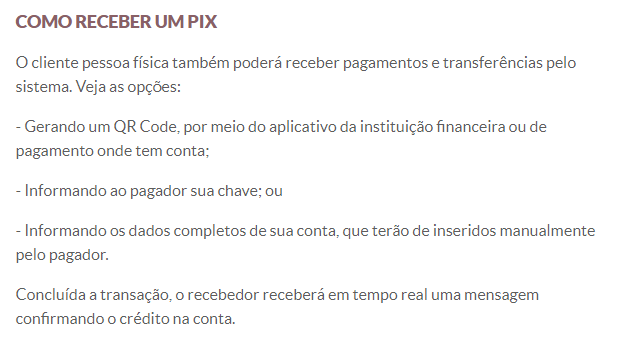

As transações serão feitas principalmente por QR Code e pelo uso da chamada "chave Pix" (um dado pessoal previamente cadastrado), mas também há a possibilidade de fazer o preenchimento manual dos dados.

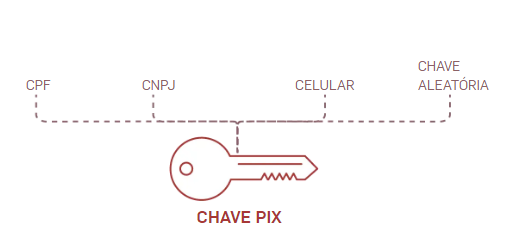

CHAVE PIX

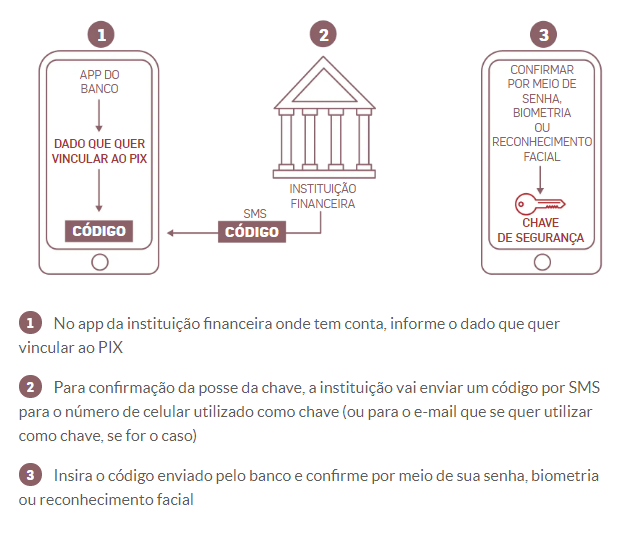

O cliente pode registrar CPF, CNPJ, e-mail, número do celular ou ainda uma chave aleatória (formada por números, letras e símbolos gerados aleatoriamente), que ficará vinculado a uma conta. Com essa chave será possível receber e fazer transferências e pagamentos.

O cadastro da chave não é obrigatório. No entanto, o Banco Central diz que é “altamente recomendável” para receber um Pix. Ainda que o consumidor possa receber transações apenas informando os dados da conta, essa forma não tem a mesma praticidade da chave e pode causar demora na iniciação da transação.

Os clientes pessoa física podem ter 5 chaves para cada conta da qual forem titular, enquanto os clientes pessoa jurídica podem ter 20 chaves para cada conta do qual forem titular.

Quem tem mais de uma conta em instituição financeira ou de pagamento pode incluir todas no Pix, vinculando a cada uma delas diferentes chaves. Por exemplo, o número do telefone celular pode ser vinculado à conta corrente da instituição X; o CPF, à conta poupança da instituição Y; o e-mail, à conta de pagamento da instituição Z.

Não é possível vincular a mesma chave a mais de uma conta. No entanto, é possível vincular todas as chaves (CPF, número de celular e e-mail) a uma mesma conta. Dessa forma, quando o pagador iniciar o pagamento a partir de qualquer uma dessas informações, os recursos serão disponibilizados nessa mesma conta.

COMO FAZER O CADASTRO DAS CHAVES

Bastante difundido em alguns países, como a China, o QR Code - o Quick Response Code, ou código de resposta rápida - vai simplificar os pagamentos. Bastará ao cliente apontar um leitor do aplicativo do banco para o QR Code gerado pelo estabelecimento comercial, por exemplo, para pagar por um serviço ou produto.

Será como pagar com cartão de débito - mas sem o cartão, sem a necessidade de digitar senha e sem a demora para que o estabelecimento receba os recursos - essa será a versão estática do QR Code.

Com a versão dinâmica, o código será gerado pelo cliente, e não pelo estabelecimento. Com o QR Code dinâmico, será possível, por exemplo, que uma pessoa gere um código a ser lido por uma catraca de metrô, que abrirá ao reconhecer o pagamento.

O pagamento ou a transferência por meio do Pix também poderá ser agendado para uma determinada data futura. Por esse modelo, será possível, em tese, que um estabelecimento comercial ofereça compras parceladas “sem juros”, como um cartão de crédito. A oferta dessa modalidade, porém, é facultativa, o cliente deverá verificar se a instituição da qual é cliente oferece essa opção.

O pagador e o receber sempre vão receber um comprovante da transação pelo Pix. No caso do pagador, o comprovante deverá conter, no mínimo, o número da transação, o valor, a data/hora, a descrição da transação e as informações do destinatário (quem receberá o Pix).

O histórico das transações, assim como seus comprovantes, devem estar disponíveis no extrato da conta habilitada para fazer o Pix na instituição financeira.

ATENÇÃO AOS ERROS

Por serem quase instantâneos, os pagamentos e as transferências pelo Pix podem exigir atenção maior dos usuários. Após liquidada uma operação, eventuais devoluções somente poderão ser feitas com autorização do recebedor. Em outras palavras, um erro de transferência exigirá que o recebedor dos recursos reconheça o engano e faça o estorno.

SEGURANÇA: PIX SERÁ CENTRALIZADO NO BANCO CENTRAL

Todas as transações ocorrerão por meio de mensagens assinadas digitalmente e que trafegam de forma criptografada, em uma rede protegida e apartada da internet. Além disso, no Diretório de Identificadores de Contas Transacionais (DICT), componente que armazenará as informações das chaves Pix, os dados dos usuários também serão criptografados. O sistema conta com mecanismos que impedem varreduras das informações pessoais e indicadores que auxiliam na prevenção contra fraudes e lavagem de dinheiro.

Como a chave estará vinculada no DICT a uma conta específica, os recursos irão para o destino correto em uma operação do Pix, sem necessidade de informar nome completo, números da agência e da conta, além do CPF ou CNPJ.

POSSIBILIDADE DE ACESSO À CHAVE POR TERCEIROS E ROUBO DE CELULAR

Apesar de as chaves serem compostas por dados facilmente conhecidos por terceiros, como número de celular ou e-mail, o Banco Central afirma que a segurança do sistema não fica comprometida porque o pagador precisa usar métodos de autenticação que já usa hoje na sua conta corrente, como senha numérica ou identificação biométrica e facial.

Sobre a possibilidade de o celular ser roubado ou furtado, o BC explica que o aparelho não está vinculado ao uso do Pix. O que é determinante do ponto de vista de segurança é a senha para acesso ao aplicativo da instituição financeira ou de pagamento.

Fonte: Estadão