Do senador Jorginho Mello (PL-SC), o PL 1.282/2020 foi aprovado na Câmara na quarta-feira (22), na forma de um substitutivo da deputada Joice Hasselmann (PSL-SP), e retornou ao Senado devido às mudanças. Agora, o texto segue para sanção.

O projeto original foi relatado pela senadora Kátia Abreu (PP-TO). No retorno da matéria ao Senado, Katia apresentou um novo parecer, acatando as mudanças feitas pela Câmara, com ajustes de redação. A senadora elogiou o trabalho de Joyce Hasselmann.

— Ela não fez nada sem nos consultar, mostrando desprendimento. Todas as nossas sugestões, já que pelo avanço da hora, pelo apressado do dia da primeira votação do Senado, muitas coisas boas deixaram de ser feitas. Então, a deputada incluiu essas modificações e também acrescentou coisas maravilhosas — afirmou.

Kátia também defendeu a redução de 50%, prevista no texto original, para 30% do faturamento como condição para que as empresas tenham acesso ao crédito. Segundo ela, a medida, instituída pelo substitutivo, possibilita que um número maior de micro e pequenas empresas peguem o dinheiro. A relatora ressaltou ainda a ampliação do número de instituições financeiras participantes do programa.

Parecer

Em seu novo relatório, Kátia considerou positiva a mudança operacional feita pelos deputados no Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte (Pronampe), instituído pelo projeto. Ela afirmou que, na atual conjuntura, o que tem mais inviabilizado o acesso ao crédito é a percepção do aumento do risco de inadimplência, “o que gera um represamento de recursos disponíveis nos bancos”.

A senadora fez algumas mudanças de redação no texto. Excluiu dispositivos incluídos pela Câmara que acabavam com o controle de jornada de trabalho para o profissional que atua nas operações e concessões de crédito. Segundo Kátia, as determinações não têm relação com a política de microcrédito, nem com a urgência advinda da pandemia de coronavírus, mas com legislação trabalhista.

Empregos

Tanto o projeto de Jorginho quanto o substitutivo da Câmara aproveitam parte da MP 944/2020, pela qual o governo instituiu o Programa Emergencial de Suporte a Empregos, voltado a negócios maiores. Na MP e no texto do Senado, a proposta proibia a demissão sem justa causa, da data do contrato até 60 dias após o fim do pagamento da última parcela do empréstimo.

Já o substitutivo de Joyce Hasselmann prevê que nesse intervalo de tempo a empresa deve manter, pelo menos, a mesma quantidade de empregos existente na época da assinatura do crédito.

Kátia explicou que o dispositivo preserva a quantidade de empregos, sem a obrigação de o empresário manter a especialidade da função. Medida necessária, segundo apontou, por conta da crise. Ela citou o exemplo das empresas de alimentação, que mudaram o modo de operação e estão entregando por sistema de delivery.

— Elas não vão precisar mais dos trabalhadores do balcão; elas vão precisar mais de entregador, aquele que sabe dirigir uma moto, e vão precisar mais de cozinheiros. Então, elas poderão fazer a substituição — explicou.

A líder do Cidadania, senadora Eliziane Gama (MA), apresentou um pedido para derrubar essa medida com o intuito, segundo ela, de garantir a manutenção de todos os empregos e também das vagas. O destaque teve apoio de senadores como Esperidião Amin (PP-SC), Zenaide Maia (Pros-RN) e Randolfe Rodrigues (Rede-AP). Mas, como não teve os votos necessários, foi rejeitado.

Kátia esclareceu que o dispositivo não trata de redução de salário, nem de demissões. Ela argumentou que, caso os empresários não tivessem essa mobilidade, a crise provocada pela pandemia de coronavírus poderia levar muitos à falência.

— Nós precisamos deixar todas as portas, janelas e chaminés abertas contra o desemprego. Vamos abrir o coração para que tudo seja feito para manter essas empresas de pé. Não vamos encarar isso como uma porteira aberta para demissões. É por extremíssima necessidade — ponderou.

Recursos

A intenção da proposta é garantir recursos para as empresas e manter os empregos durante o período de calamidade pública decorrente da pandemia do coronavírus. De acordo o substitutivo, em vez de a União fazer repasses diretamente aos bancos para cada operação de empréstimo, será concedida uma garantia de até 85% do valor emprestado. O limite global da garantia para todos os empréstimos será de R$ 15,9 bilhões, por meio do Fundo Garantidor de Operações (FGO-BB), a ser gerido pelo Banco do Brasil.

A taxa anual que poderá ser cobrada no empréstimo é a Selic (atualmente em 3,75%) mais 1,25%. No cenário atual, a taxa final, sem encargos, será de 5% ao ano. O prazo de pagamento será de 36 meses, com carência de oito meses para começar a pagar as parcelas. Durante o período de carência, o empréstimo será corrigido apenas pela taxa Selic vigente.

O auxílio poderá ser pedido em qualquer banco privado participante e no Banco do Brasil, que coordenará a garantia do empréstimo. Outros bancos públicos que poderão aderir são a Caixa Econômica Federal, o Banco do Nordeste do Brasil, o Banco da Amazônia e bancos estaduais. O texto permite a participação ainda de agências de fomento estaduais, de cooperativas de crédito, de bancos cooperados, de instituições integrantes do Sistema de Pagamentos Brasileiro, das fintechs (bancos virtuais) e outras instituições de crédito autorizadas a operar pelo Banco Central do Brasil, e das organizações da sociedade civil de interesse público de crédito.

Pronampe

Os recursos recebidos no âmbito do Pronampe poderão ser usados para qualquer atividade empresarial, como investimentos e capital de giro isolado ou associado. O valor global do programa passou dos R$ 34 bilhões, previstos na MP 944/2020, para R$ 10,9 bilhões, na versão do Senado, e para R$ 15,9 bilhões, na redação da Câmara.

Joyce Hasselmann explica que a foi a negociação possível para ajudar o setor. “As micros e pequenas empresas são responsáveis por 44% da massa salarial do país e respondem por 59% das compras públicas”, afirma.

Beneficiários

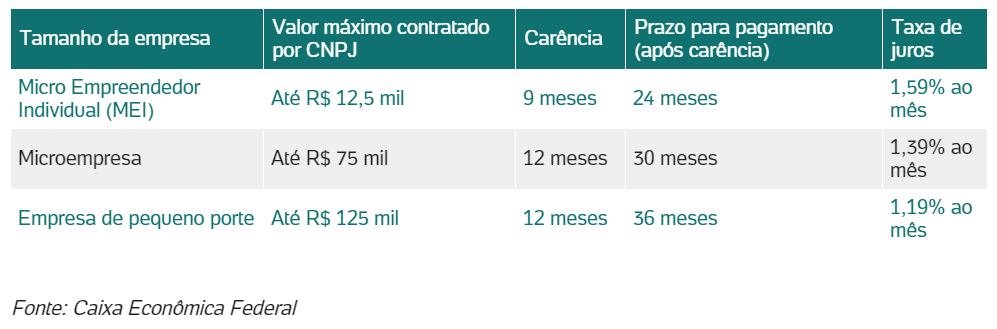

O público-alvo são empresas com receita bruta de até R$ 4,8 milhões ao ano, segundo definido no Estatuto da Micro e Pequena Empresa (Lei Complementar 123, de 2006). Nenhuma empresa com histórico ou condenação por irregularidades relacionadas a trabalho em condições análogas às de escravo ou ao trabalho infantil poderá obter o empréstimo pelo programa.

Os empréstimos poderão ser solicitados no prazo de três meses, contados da data de publicação da futura lei, prorrogáveis por igual período.

Parcelamentos

Para o contribuinte, pessoa física ou jurídica de qualquer porte, que tenha débito parcelado na Receita Federal ou na Procuradoria-Geral da Fazenda Nacional (PGFN), o texto concede um prazo de 180 dias para o pagamento de prestações desses parcelamentos. Ao fim dessa moratória, o devedor poderá quitar o valor suspenso, sem juros e multas, em parcela única.

Outra opção para o contribuinte será parcelar em seis prestações mensais a partir do mês seguinte ao do último mês do parcelamento normal. Geralmente, os débitos são parcelados em cerca de 120 meses.

Uma terceira alternativa será pagar juntamente com as prestações normais depois dos 180 dias. Nesse caso, o total que deixou de ser pago será dividido em 24 parcelas mensais e sucessivas. Para a parcela única, não haverá incidência de juros ou multas. Nas outras opções, correrão apenas juros pela taxa Selic mais 1% ao ano.

Kátia Abreu observou que a medida, inserida pela Câmara, é necessária porque os empresários que não estão conseguindo quitar compromissos como folha de pagamento, aluguel e fornecedores, também não têm recursos para deixar em dia os tributos com a Receita.

— O governo criou um pouco de caso durante a discussão, mas, no fim, acabou entendendo que, se não suspendesse, ninguém ia pagar. Não porque não quer, não é se aproveitar da crise, mas por não ter.

Condições

Os bancos públicos deverão priorizar as contratações de empréstimo pelo Pronampe, até mesmo utilizando, quando cabível, recursos dos fundos constitucionais de financiamento. Como instrumento complementar ao FGO-BB, poderá ser utilizado o Fundo de Aval às Micro e Pequenas Empresas (Fampe) do Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae).

Embora empreste com garantia de até 85% do fundo garantidor, a instituição não poderá usar como fundamento para negar o empréstimo a existência de anotações em bancos de dados, públicos ou privados, que impliquem restrição ao crédito, inclusive protesto. Na concessão do empréstimo, poderá ser exigida apenas a garantia pessoal do contratante, em montante igual ao empréstimo contratado, acrescido dos encargos.

A exceção é para empresas abertas e em funcionamento a menos de um ano, cuja garantia pessoal poderá alcançar até 150% do valor contratado, mais acréscimos.

As instituições financeiras serão dispensadas de exigir certidões ou seguir restrições para a concessão do empréstimo, como de regularidade com o Fundo de Garantia do Tempo de Serviço (FGTS) e com a Previdência Social (Certidão Negativa de Débito – CND), regularidade eleitoral ou de pagamento do Imposto Territorial Rural (ITR).

Os bancos públicos estão dispensados ainda de consultar o Cadin, cadastro de restrição para contratos com o governo federal. Terão, entretanto, de seguir as normas da Lei de Diretrizes Orçamentárias (LDO) de 2020 (Lei 13.898, de 2019).

O projeto prevê que a Receita Federal encaminhará ao Banco Central as informações sobre as empresas optantes pelo regime de tributação diferenciada do estatuto, o Simples Nacional.

Na hora da concessão do empréstimo, o banco deverá obter concordância expressa do interessado para acessar as informações da empresa junto ao Banco Central. Se o contratante desejar receber oferta de ajuda e de ferramentas de gestão por parte do Sebrae, deverá autorizar o repasse de dados cadastrais ao serviço.

Os valores não utilizados para garantia das operações pelo FGO-BB, assim como os valores recuperados em ações de cobrança, deverão ser devolvidos à União e serão integralmente utilizados para pagamento da dívida pública de responsabilidade do Tesouro Nacional.

Caráter especial

O projeto veda a destinação dos recursos do empréstimo para fins de distribuição de lucros e dividendos. O texto aprovado prevê que nenhuma empresa poderá ser proibida de acessar o benefício por estar com restrições ao crédito. Kátia Abreu explicou que todos os empreendimentos estão sujeitos a negativação, mediante a crise, e, portanto, todos os casos devem ser tratados de maneira especial. Ela inseriu um dispositivo no texto que impede o Executivo de vetar a medida.

— Se nós não tratarmos o momento especial de forma especial, nós não encontraremos, depois de tanto sacrifício como este de aprovar o Pronampe, a quem emprestar — observou a relatora.

Após o prazo para contratações, a proposta autoriza o Poder Executivo a adotar o Pronampre como política oficial de crédito, com o objetivo de consolidar os pequenos negócios no país.

Fonte: Agência Senado